对从事半导体芯片设计业的王斌(化名)来说,刚刚到来的2008年将是艰难的一年。

作为一家中小型IC设计企业的CEO,王斌在2007年末忍痛裁掉了几十名员工,原因是后续资金缺位带来了周转难题。他的新年希望是,能够吸引更多的风险投资基金,以改善公司目前被动的发展局面。

然而情况并不乐观。来自美国国家风险投资协会(以下简称"NVCA")最新公布的一份调查显示,尽管2008年全球投在高科技项目上的风险投资将继续增加,但半导体产业投资却会下滑。

这对王斌这样的中国IC公司绝对是个坏消息。由于半导体产业全球化特性,这些公司早期的资金基本都来源于海外,特别是半导体大国美国。风投的不看好将使众多像王斌这样的公司融资变得雪上加霜。

“2008年将是中国IC设计业的生死年。”1月4日,iSuppli中国区半导体行业分析师顾文军说,资金的匮乏和政策缺位,将使中国IC设计业的生存环境进一步恶化,一批公司很可能因此倒闭。

风投兴趣渐失

2007年12月,总部位于华盛顿的NVCA启动了一项调查,超过170家美国风险投资公司提交了自己对于未来产业经济的预测和看法。NVCA预计,2008年,高科技公司IPO市场将更加活跃,但是风投的对外直接投资将变得更为保守,即便是在中国这样高速发展的地区,另外,其中49.7%的受访者预计,2008年风投业对半导体产业的投资将大大减少。

王斌对这种变化感同身受。他的公司2003年成立,成立时通过个人融资集得了一百多万美金。由于当时看好国内多媒体芯片市场,公司成立不足一年,便有很多风投提出投资意向,公司因此很快获得了来自智基创投、联创策源等公司的投资,融资道路非常顺畅。

然而,这种情况在2007年遭遇拐点。在两轮融资之后,越来越多的投资商开始持观望态度。风投们的谨慎也有理由——随着全球半导体产业的成熟,半导体产业整体增长率开始下降,对习惯于赚快钱的风投公司而言,吸引力无疑随之下降。

风险投资商的判断同样受产业自身的信心影响。市场调研公司Gartner日前降低了对2008年半导体产业的增长预测,Gartner认为,随着该产业走向32纳米工艺技术,产业处境只会变得越发困难。在日前于美国召开的年度吹风会上,众分析师表示,继2007年增长率放缓后,取决于宏观经济方面的一些因素,半导体产业2008年仍可能陷入衰退,预计2008年将仅增长6.2%,低于先前预测的8.2%。

高盛集团认为,全球半导体产业突然遭遇寒冬,与美国次级抵押贷款危机将对实体经济造成“巨大”冲击不无关系——如果削减放贷额度持续一年,美国经济将出现“显著衰退”;如果持续2至4年,经济将长期处于缓慢增长状态;而美国消费需求的衰退将直接影响半导体产业的发展。

资本市场对此已有所反应。以国内目前海外上市的三家芯片设计公司为例,与同在纳斯达克上市的中国概念股企业相比,包括展讯、中星微、珠海炬力三家在内的芯片设计企业股价,远低于新媒体、网络门户等概念公司,折射出投资者对芯片产业特别是中国芯片设计企业的信心不足。

最新消息显示,作为重要的并购参考对象,华尔街目前已经停止评估一些芯片类企业,半导体产业的投资光环正在渐渐褪去。

寒冬来袭

风险投资商对于半导体产业的意兴阑珊,对成长中的中国半导体业不啻为一个坏消息。

中国IC设计业的发展,可以说很大程度上是由海外风险投资基金带动的。从2000年以来,迫于成本压力,全球不少大型半导体制造公司开始向亚洲转移,在这一波的转移洪流中,一批风投看到中国庞大的消费市场,开始在国内投资半导体业。当时,由于半导体制造耗资巨大,回报周期长,因此不少风投最终选择了上游更具技术含量的IC设计业,在2003-2004年间形成了芯片设计业的投资高潮,王斌的公司正在此时成立,管理层也主要来自硅谷。

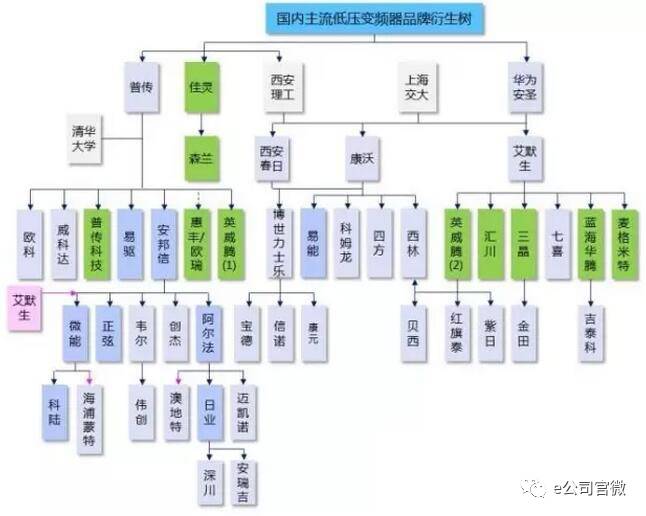

据行业人士的不完全统计,目前国内有500多家IC设计企业,其中大部分都有境外资本参股的身影。在产业规模初步形成的基础上,部分善于借助资本力量的IC设计公司借助已经涉足中国自主产业标准的芯片产品研发,并且开始在全球芯片业发出自己的声音。

NXP大中华区销售部高级副总裁孟伟坚接受记者采访时表示,中国市场正在发生变化,中国正在从制造转向设计、从执行转向具有策略规划的角色,自有标准的兴起对中国IC设计业将是一个良好机遇。NXP前身为飞利浦半导体,目前是欧洲第二大半导体公司,销售额位居全球芯片设计前十。

然而问题依然严峻。在2007年末第二届"中国芯"颁奖典礼上,中国半导体协会设计分会理事长王芹生曾不无担忧地表示,未来3-5年中国IC设计企业的压力会非常大。根据她的调查,自2000到2006年,中国IC设计产业每年增长率都在67%-70%,今年的增长率突然下降到了14%,包括几家海外上市企业在内的第一梯队领跑企业都已经感到非常吃力。

中国IC设计业遭遇寒冬,除了全球半导体环境成熟带来的挑战之外,本土设计公司自身也存在问题,ISuppli的顾文军也表示,中国大多设计公司集中在消费类,由于消费类对产品的更新换代和集成度要求非常高,而中国初创公司普遍面临知识产权和技术积累不多、整合集成能力不强,这导致了中国初创公司在产品更新上疲于奔命,而价格战和恶劣的生态环境又加剧了这种青黄不接。

王斌的公司迟迟得不到后续的风险投资,与此也密切相关。一位同行人士评价说,公司发展初期,其市场定位多被看好,加之诸多风投的加盟,一时风头无两。然而越来越多的竞争者开始加入,王斌公司的产品销路受到影响。尽管公司持续投入研发出了多款产品,但是始终没有在市场上大获成功,市场表现不佳同时影响了风投们的信心。

在此情况下,风投兴趣的逐步减退,将使得王斌这样的IC设计企业的生存环境进一步恶化,对王斌来说,现实的困难是在保证公司正常运营的同时持续进行市场和研发投入,这些费用至今却还没有来源。

"噩耗"还在传来。王斌的一位同行说,明年宏观经济环境将持续紧缩,这意味着小企业贷款变得越来越困难,这对芯片设计企业来说无异于又是当头一棒。

何去何从?

ISuppli的一份研究报告认为,中国现有的近500家半导体设计公司中的多数都可能是不会长久生存下去的小公司,对这些芯片设计企业来说,筹集资金进一步做大做强是免于被淘汰的努力方向。

这500多家芯片设计商们正纷纷寻找对策,王斌的第一选择则是裁员。

芯片业观察人士吴同伟认为,对大多数本地中小企业来说,他们不可能奢望很高的毛利润率,因为没有定价权和资源掌控权,但是通过开源节流,他们完全可以享受较高的净利回报,"中小企业应该学会在低利润时代的生存法则,用效率换利润,用时间换空间。一旦行业出现转折点,他们就有机会脱颖而出"。

创业板的推出或许是个另外的机会。尽管王斌公司目前还没有这个计划,但据记者了解的信息,目前至少有10家IC设计公司准备2008年上市。

吴同伟认为,通过资本市场的回报,反向收购国外一些拥有技术和市场但因为营运成本高而在走下坡路的高科技企业,迅速获得国外先进的技术和优质客户,也许这是一条杀出“红海”的捷径。

不过,能够成功上市的毕竟仍然是少数,更多的企业则可能“无米下锅”。顾文军认为,投资降温带来的企业发展困境,进一步凸显出了中国IC设计产业核心竞争力缺失的问题。“只有拥有可持续性发展优势,外部环境变化才不会成为企业发展的致命性打击。”顾说。

事实上,环顾全球半导体产业,凡是成功发展半导体产业的国家,都走出了一条不同于别国的特色之路——美国重视创新,依靠技术领先领导全球市场;日韩依赖大型系统厂商(OEM)支持独霸一方;中国台湾则依赖制造的规模效应和成本优势在全球占得一席之地。但到目前为止,中国大陆仍然没有找到一个合适自身发展的明晰的路径。

Gartner中国区行业分析师徐永认为,中国应该正视自身的情况,重点抓住低端消费市场。

顾文军则表示,目前中国IC设计的产业链过于拉长——从IP供应商、Fabless、Foundry、设计服务公司、封装测试、Designhouse到经销商,再到OEM,最后通过卖场到消费者,导致了产业链脱节,协作配合不足,IC设计公司很难理解、把握客户和市场的真正要求,“产业的进一步融合才是中国IC业发展的出路”。