核心观点

工业软件是智能制造的核心“软实力”:工业软件是智能制造的大脑,数据的价值正是在工业软件分析处理的过程中得以体现。工业软件对网络层中汇集的海量数据进 行精准分析和智能反馈,助力企业在业务层面的科学决策以及产业上下游制造资源的高效配置,最终赋能制造业。

工业软件细分领域众多,软件产品化程度差异较大,导致内部竞争格局差异较大:工业软件覆盖了产品的全生命周期,涵盖了企业从上到下多个层级,应用于所有工业行业,导致行业内细分领域众多,并造就 了工业软件细分领域差异化的竞争格局。此外,工业软件的产品化程度也影响了市场的竞争格局。

“大而全”和“小而精”将成为国产工业软件厂商崛起的方向:拥有全品类研发能力的企业能满足客户在多领域全方位的工业软件需求,具备成长为像西门子等国外工业软件巨头的潜力。对 处于后发劣势的中国工业软件企业来说,专注于细分赛道也许是一条更好的出路,以产品鲜明的行业特色换取细分领域中极高 的市场份额不失为一种好的选择。

中国的跨领域工业软件巨头将出自何方?

研发设计领域的国产厂商面对的是高集中度的成熟市场,要想扩大市场份额就必然要与国外巨头正面对决,短期内国产替代有 限。信息管理领域的厂商缺乏相关的工业背景,一般难以实现跨界。而生产控制领域的厂商坐拥相对分散的成长性市场,有望 在自身规模快速增长的同时实现对其他领域工业软件厂商的并购整合。

报告摘要

一、智能制造大势所趋,工业软件不可或缺

智能制造赋能中国制造业,市场前景广阔

我国制造业大而不强。根据中国工程院发布的 《2020中国制造强国发展指数报告》,2019年中 国制造业在规模发展上遥遥领先,但质量效益分项 仅为16.11,远低于美国的51.96。一方面,中国制 造业增加值早在2010年就已超过美国,成为名副 其实的全球制造业第一大国。另一方面,中国制造 业“大而不强”的问题却一直存在,具体表现为中 国在研发环节的技术、生产环节的盈利和效率及销 售环节的品牌三个方面明显落后于发达国家。 2018年中国制造业劳动生产率28974.93美元/人, 仅为美国的19.3%、日本的30.2%和德国的27.8%, 这意味着我国制造业的效率仍有较大改善空间。

智能制造是制造业转型升级的关键。面对中国制造业在研发 环节的技术、生产环节的盈利和效率及销售环节的品牌相对 落后的局面,智能制造将在多环节助力制造业转型升级。从 微笑曲线来看,智能制造能有效拉高微笑曲线,帮助企业在 附加值更高的微笑曲线两端获得更多利润。在研发设计环 节,人工智能、工业大数据等智能制造技术的运用,将充分 抬高企业研发创新的天花板,加宽企业的技术护城河;而在 销售服务环节,高度协同的智能制造能降低企业的供应链成 本,智能制造下的柔性化生产无缝衔接生产与需求,帮助企 业建立品牌与服务优势。而曲线中间的生产制造环节同样受 益于智能制造。智能制造将有效提升企业在该环节的质量和 效率,通过信息流的整合提升企业在生产过程中的管理水平,实现降本增效。

产业政策助推智能制造行业发展

智能制造政策有力助推行业发展。十二五以来,国家陆续出台了《关于加快推进信息化与工业化深度融合的若干意 见》、《中国制造2025》、《智能制造发展规划(2016-2020年)》等一系列政策文件,为智能制造行业的发展注 入了强劲动力。其中,《中国制造2025》为中国智能制造行业做出了顶层设计,将智能制造作为制造业转型升级的方 向,《智能制造发展规划(2016-2020年)》作为十三五时期智能制造发展的纲领,明确了2025年前智能制造发展 实施“两步走”战略,此后出台的一系列专门性政策文件为智能制造产业重点领域的发展作出了路径规划。

二、细分领域众多,竞争格局差异较大

国外工业软件厂商通过并购整合形成庞大体量

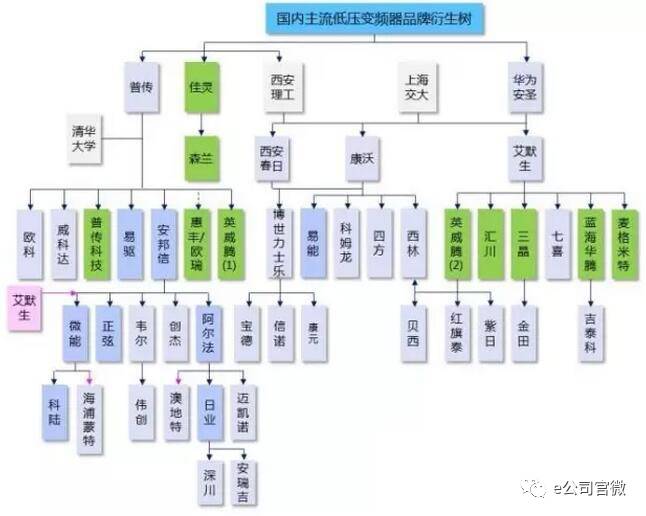

从企业规模来看,国外工业软件厂商依靠多次并购形成了庞大体量,而国内厂商普遍规模较小,仍处在内生发展阶段。 ANSYS公司历经近二十次并购已经扩张成为CAE行业的全球霸主,ANSYS软件融结构、流体、电场、磁场分析于一 体,应用横跨石油、能源、军工、汽车等多个行业;达索系统公司(Dassault System)历经五十多次并购已经从单 一的3D CAD软件厂商成为覆盖从设计到仿真全流程,提供CAD、CAE、CAM和PLM全产品线的工业软件巨头。反观 国内厂商普遍规模较小,难以与国外巨头抗衡。这一现象的背后是中国工业软件行业内并购事件寥寥无几,侧面反映出国内工业软件厂商“小而散”,缺乏并购的基础,行业尚未进入整合扩张的时代。

国外厂商整体领先,国内厂商略有突破

从竞争格局看,国外软件厂商面上整体领先,国内厂商在细分领域有所突破。根据e-works统计的数据,整体上国际 厂商在中国工业软件市场的占有率约70%,特别是在研发设计类软件市场占据主导地位,在生产控制类软件市场也占 据领先地位。国内厂商在部分工业软件细分赛道有所突破,中望软件和浩辰软件研发出了具有自主知识产权的2D CAD,产品远销海外市场;和利时和中控技术在DCS领域拥有很强实力,产品在核电、轨道交通和流程行业得到广泛 应用,成为中国DCS市场中两股领军力量;宝信软件、盘古信息、赛意信息等众多本土厂商云集MES行业,国内MES 行业呈现出百花齐放的局面;国电南瑞、国电南自、北京四方、许继电气等四家电网下属企业吸收引进了国外的技 术,自研了电力SCADA系统,几乎占据了电力SCADA系统全部的市场份额。

工业软件行业细分领域竞争格局差异较大。生产控制类软件在能源、冶金、石化等流程性行业应用广泛,离散型行业 应用正逐步普及,电力行业主要玩家包括西门子、国电南瑞和ABB,而宝信软件、石化盈科和中控技术等本土企业引 领钢铁石化行业,和利时侧重轨道交通行业。在研发设计领域,西门子、达索系统、Autodesk等海外巨头在技术和 市场上领先,神州软件在军工航天市场占据优势。在信息管理领域,用友营收位居行业首位,反超老牌管理软件巨头 SAP,而东软、金蝶等一批本土厂商崛起,但SAP等国际管理软件巨头在高端领域仍具优势。

工业软件细分领域众多,软件产品化程度差异较大,导致细分领域竞争格局差异较大。工业软件覆盖了产品的全生命 周期,涵盖了企业从上到下多个层级,应用于所有工业行业,导致行业内细分领域众多。从研发环节的CAD、生产环 节的MES,到销售环节的CRM都属于工业软件范畴。其中嵌入式类工业软件市场规模占比57.4%,信息管理类、生产 控制类和研发设计类分别占比17.1%、17.0%和8.5%。正是由于工业软件细分领域众多,才造就了工业软件细分领域 差异化的竞争格局。此外,工业软件的产品化程度,即客户是在收到软件后就可直接使用还是需要根据客户实际情况 进行定制开发及实施交付,也影响了市场的竞争格局。一般来说,工业软件细分领域集中度与其产品化程度成正比, 软件的产品化程度越高,市场就越集中,反之则市场较为分散。

CAX:成熟市场行业巨头寡占。

MES:高速成长,群雄并起。

DCS:在增长中走向集中。

SCADA:高度竞争,集中与分散并存。

三、行业展望:谁能问鼎中原

中国工业软件市场规模够大,细分赛道够多,小赛道也可能走出优秀的工业软件企业。一方面,中国的制造业规模位列全球第一,国内数量众多的制造业企业衍生出对工业软件的庞大需求,形成了千亿级别的中国工业软件市场,所以 只要产品够好,一定是不愁市场空间的。另一方面,中国是全世界唯一拥有联合国产业分类中全部工业门类的国家, 基于不同行业对工业软件的不同需求,又形成了多样化的工业软件细分赛道,这些都为中国工业软件厂商的发展壮大 提供了有利的条件,即使是一条小赛道,在中国工业庞大基数的叠加之下,也有可能走出具有自主知识产权的优质工 业软件企业。

拥有全品类研发能力或者专注细分赛道的企业终将胜出,“大而全”和“小而精”将成为国产工业软件厂商崛起的方向。一方面,拥有全品类研发能力的企业拥有多条产品线,其不同产品之间具备上下游协作能力,能满足客户在多领 域全方位的工业软件需求,具备成长为像西门子等国外工业软件巨头的潜力。另一方面,工业软件最需要的是时间与 专注,厂商需要投入时间拿用户体验反向打磨产品,把产品功能从“能做”到“做好”。对处于后发劣势的中国工业 软件企业来说,通用型工业软件的大路已经太过拥挤,专注于细分赛道也许是一条更好的出路,以产品鲜明的行业特 色换取细分领域中极高的市场份额。

内生发展与外沿并购并重将成为中国工业软件厂商未来的发展方向。内生发展是工业软件厂商发展的根本,需要企业 专注提升自身的产品品质与研发实力。回顾海外工业软件巨头的发展史,无一不是依靠多次并购整合才达到了今天的 庞大体量,对于中国厂商而言,并购整合亦是发展壮大的必经之路。