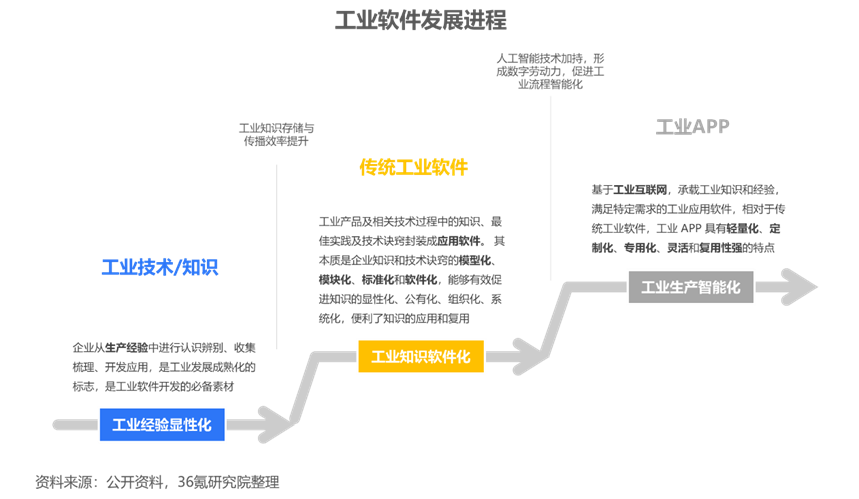

行业定义及发展历程

工业软件指应用于工业领域,以提高工业企业研发、生产、管理水平和工业装备性能为目的的应用软件,包括在工业互联网平台上运行的工业APP和非工业互联网平台上运行的传统工业软件。工业软件是工业专业知识与技能软件化的重要表现,极大推进了工业技术、知识、流程的程序化封装与复用。

发展驱动因素

制造业体量大,然而智能化水平不足,转型需求强烈。中国制造业体量庞大,增长迅速,根据工信部数据,中国制造业增加值占全球比重由2012年的22.5%提升到2022年的近30%,是世界第一制造业大国。与此同时,中国制造业智能化水平不足,部分工种人工依赖性高,且行业附加值较低。在人口红利逐渐消失的大背景下,制造业整体成本不断拉高,智能化转型的必要性进一步凸显。

关键技术面临“卡脖子”风险,国产化替代潜力大。在工业软件产业链多个环节,中国仍受制于欧美国家的贸易制裁及技术封锁。例如,智能机床仍依赖欧洲供给,EDA等相关工业软件的“断供”案例屡见不鲜,半导体出口限制加码。当前各类工业软件国产化水平参差,研发设计类软件实力较为薄弱,国产替代存在极大发展空间。

新技术突破与应用降低工业软件成本,推动规模化渗透。5G、人工智能、云计算、物联网、数字孪生等技术在智能化改造等场景中实现大规模应用,提升了上游软硬件产品参数与性能,同时降低研发生产成本,加快了项目交付速度,从而促进工业软件产品的规模化渗透。

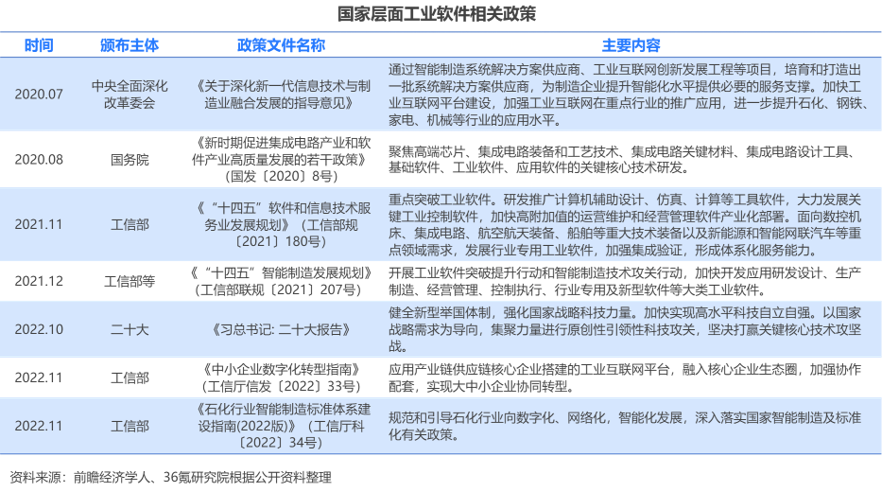

扶持政策频出,推动制造业智能化、工业软件国产化。二十大提出集聚力量进行原创性引领性科技攻关,加快实施一批具有战略性全局性前瞻性的国家重大科技项目;加快实现高水平科技自立自强。工业软件作为推进智能制造的核心产品,其自主可控进程亟待推进。近三年来,国家级政策从工业软件重点发展类型、重点应用行业等方面明确了行业发展方向。

发展现状

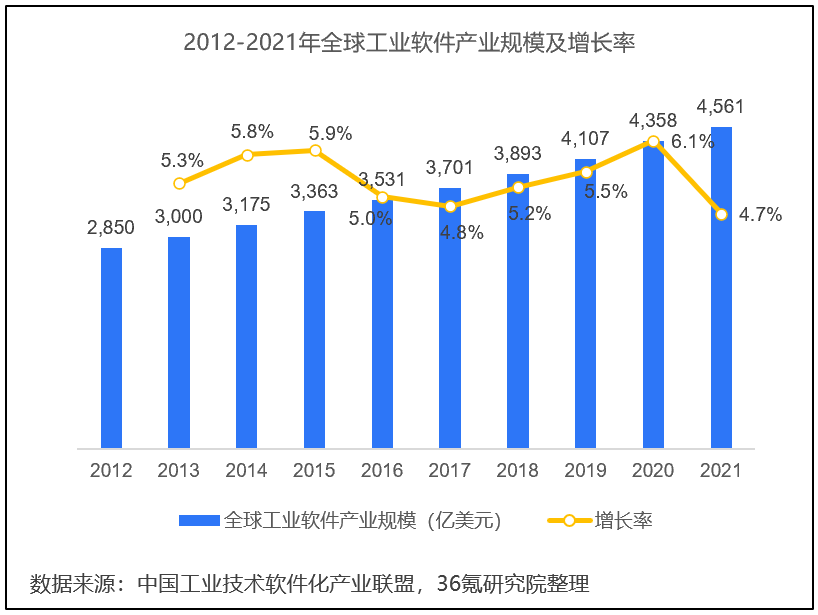

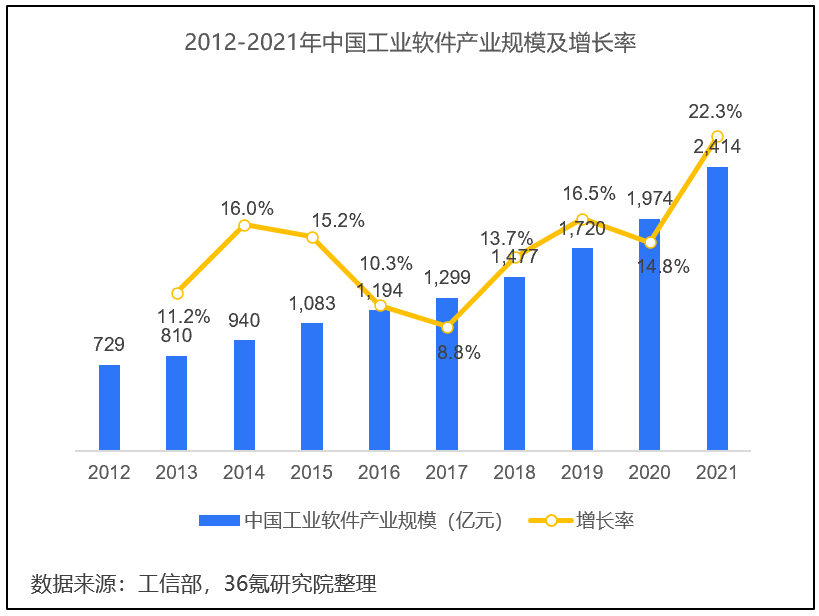

全球工业软件市场规模持续上升,中国市场增速更加迅猛。根据工信部数据,全球工业软件产业规模自2012年起持续上升,2021年规模达4,561亿美元,9年CAGR达5.4%。中国工业软件产业规模由2012年的729亿元上升到2021年的2,414亿元,9年CAGR达14.2%,约为全球增速的3倍,中国工业关键产业规模占全球规模比重也由2012年的4%上升到2021年的8%。产业规模高速增长反映出中国制造业向高端制造持续转型,国家及地方层面政策对工业信创的支持力度大,企业强化核心技术自主研发,在核心技术、业务模式、业务领域等方面均实现突破。

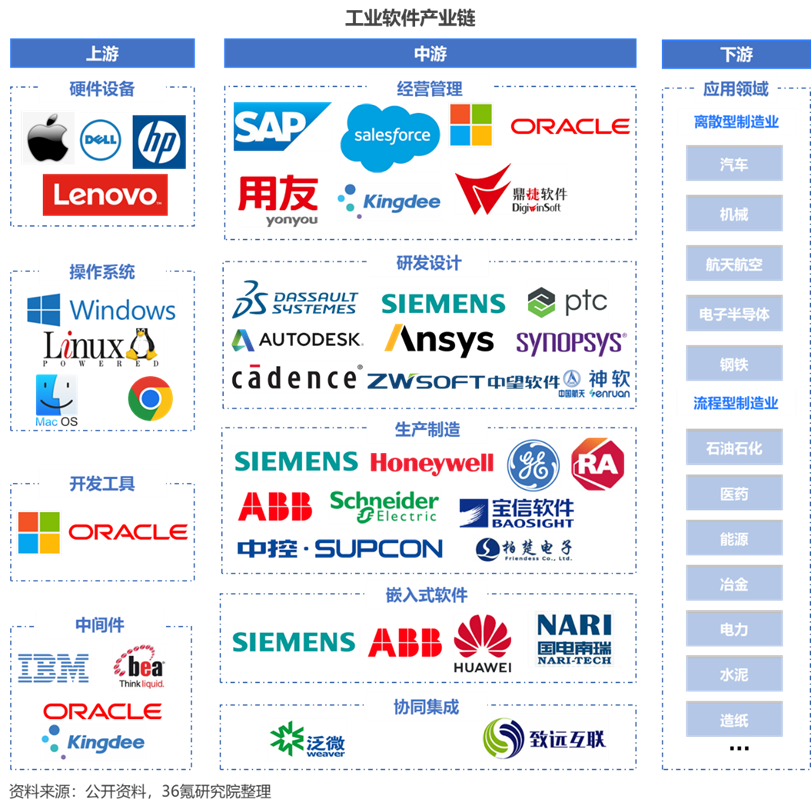

产业链结构清晰,链上企业偏好向多个功能或应用领域进行全产业链布局。工业软件产业链由上游软硬件设备、中游不同类型的工业软件、下游具体应用行业构成。

上游硬件设备包括芯片、服务器、存储、固件等,为上层软件提供算力支持及使用载体;操作系统是核心底层基础软件,负责控制、管理、调度整个计算系统的硬件资源和软件资源;开发工具是软件开发人员用于创建、修改、管理、调试不同类型软件的计算程序;中间件是介于操作系统和应用软件之间的独立功能软件,能够为应用软件提供服务,中间件能够实现底层系统和业务逻辑的解耦,屏蔽底层操作系统的复杂性,避免研发人员在不同系统软件上移植程序而重复工作,提升研发效率。

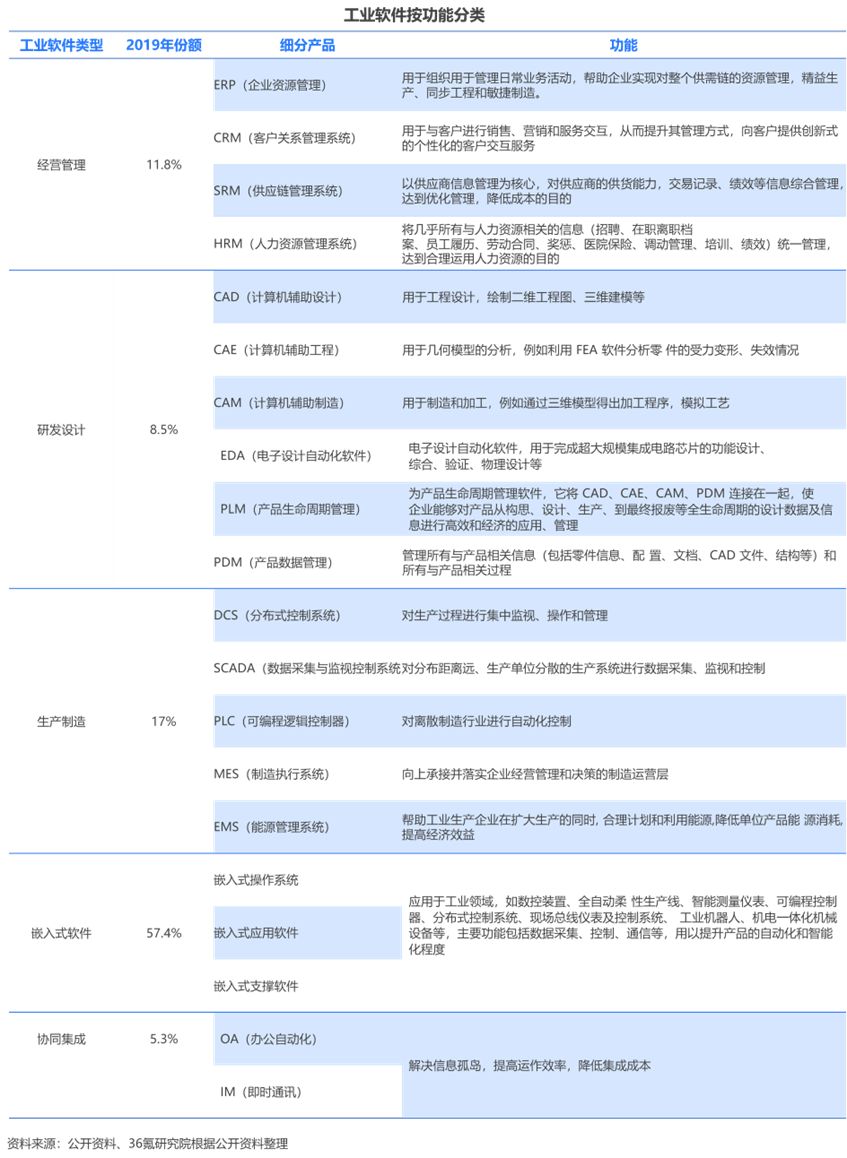

中游工业软件细分领域众多,按功能差异,业内普遍将其划分为经营管理、研发设计、生产制造、工业嵌入式、协同集成五大类别,其中,工业嵌入式软件市场份额最大,占比达57.4%。从国产化率来看,中国发展尚不均衡,在研发设计板块较为薄弱,国产化率仅为5%,而经营管理类软件企业发展相对成熟,国产化率达70%。

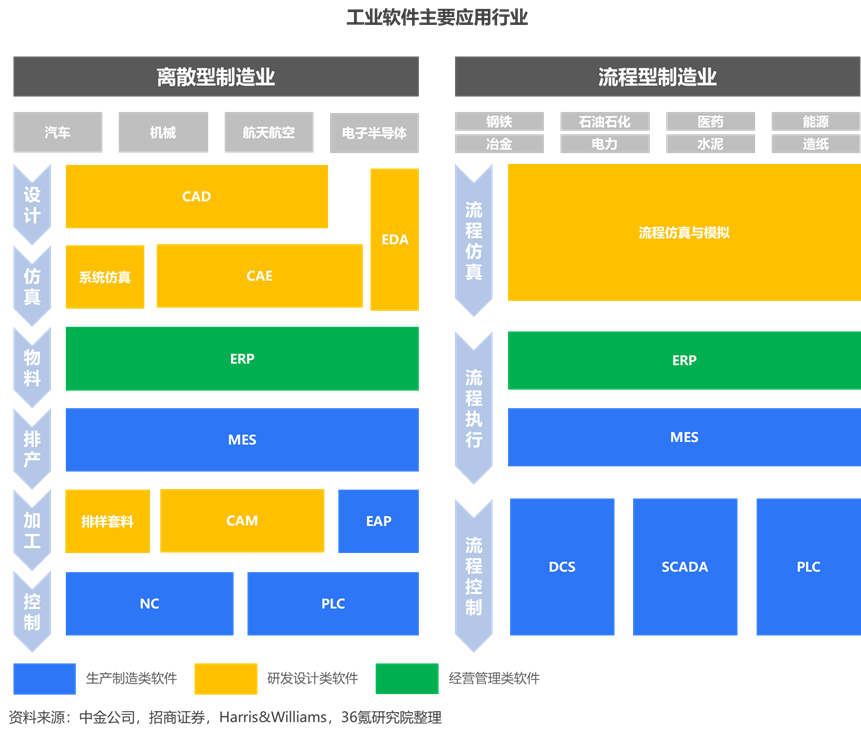

从下游应用行业来看,工业软件的主要应用行业可分为离散型制造业和流程型制造业,其中,离散型制造业主要包括汽车、电子半导体、机械、航天航空,而流程型制造业则主要有能源、钢铁、石油石化、医药、冶金、电力、水泥、造纸等。离散型制造业是由设计驱动的,产品功能、性能、可制造性等主要在设计阶段确定或解决,因而对研发设计类软件存在较强依赖性。而流程型制造业生产过程流程长、工序多,设备繁多、工艺复杂、不确定性干扰因素较多、专业覆盖面广,研发生产过程中面临的首要问题是制造过程的有效管控,旨在保证产品质量、成本控制、交货进度,新品种开发的需求相对较小,因而对生产制造、经营管理类工业软件需求更大。

工业软件企业形成了以功能为横坐标,以应用行业为纵坐标的交叉式分布格局。横向来看,CAD、ERP等软件的行业属性较弱,更偏通用,易于诞生能横跨多个行业的综合型厂商;纵向来看,工业软件涉及的细分行业众多,行业间技术壁垒较高,因而诞生了众多专注于细分行业的小而美企业,对于该类垂类企业来说,从功能维度纵深发展,形成应用于多个工业场景的产品矩阵是其持续增长的主要路径。

国内工业软件企业在发展过程中仍面临诸多考验,主要包括:

创新能力有待提升:厂商仍处于满足个性化需求阶段,难以进行共性需求的提炼,无法形成可移植、可复用的系统性软件,项目的实施周期难以保证,仍需探索平衡个性需求与共性需求的发展路径。

高端研发设计类软件存在“卡脖子“现象:研发设计类软件知识较为密集,需要大量的工程设计经验及数据模型来支撑,在缺乏专用研发设计软件的支撑下,新产品、新工艺的设计和开发难以开展。在国内,此类软件仍由国际工业软件巨头垄断。

品牌影响力缺乏:大多数的工业软件企业采用项目型商业模式,“以工程养产品”在行业内较为普遍,工业软件公司逐步发展为工程集成性公司,企业为求以最低成本完成工程不惜降低产品质量,缺乏主动打磨产品质量的能动性,因而难以形成具有竞争力知名品牌。

综上,工业软件国产化任重道远,仍需企业、政府、资本等多方协同发力。对于企业来说,通过长期项目积淀形成拳头产品扩大用户规模,后以横纵向拓展建立跨行业、多功能的平台生态,是实现国产替代的主要路径。

发展趋势

云化:单机架构的工业软件存在使用门槛高、成本高、通用性差、交付周期长等问题,云计算架构下的工业软件算力实现百倍增长,且能够调动云上AI服务、数字孪生服务等大量服务。用户能在不下载客户端的情况下便捷使用,且存储在云端的数据能够更好地融合打通并转化成资产和工业模型,云化的工业软件能更快实现知识、技术的更新迭代。

一体化:不同功能、品牌、学科的工业软件间底层逻辑、数据格式、应用场景存在区别,易产生信息孤岛,在一个完整工业流程中的数据、指令、信号难以实现流畅传递,导致生产链条难以有效承接,为提升研发及生产效率,工业软件的一体化集成成为软件厂商及工业企业的关注重点,国外厂商在一体化方面逐步形成合力,大型工业软件企业通过并购垂类企业扩展产品线,实现交叉营销,大型工业企业则通过并购工业软件企业以完善自身的工业自动化产品。

AI技术辅助决策:在研发领域,AI能够使得设计操作流程更加简单、方便。创成式设计是基于AI技术的工业软件重要落地应用方向,该技术能够根据现实制造条件和产品性能要求,生成多个CAD解决方案,从而简化设计流程,优化设计方案,开发出独特的解决方案和零件几何形状。当前ChatGPT已经能够应用于Autodesk、Dassult等厂商的CAD/CAE相关产品中,以设计规划、嵌入软件中的助手工具或插件等形式存在。在CAD领域,ChatGPT能够根据用户自然语言描述生成工业研发设计软件代码,但仍未达到实用水平。此外,ChatGPT还有望应用于信息搜索与归纳、软件需求分析与设计、优化工业软件设计和研发参数、集成更智能的软件助手等。AI技术在工业软件中的应用处于起步阶段,尚未实现大规模应用,这也正是中国实现弯道超车的重要机遇。