国家统计局数据显示,2019年上半年仪器仪表大行业规模以上企业4927个,营收规模4002亿元,营收同比7.57%;利润总额为361亿元,同比增长 2.87%,比主营收入低4.70个百分点;期间费用中,财务费用同比 19.53%增幅较高,利息同比23.20%;负债总计同比10.15%;管理费用同比增幅0.26%;应收账款同比增长7.73%,资产负债率为45.50%,高于去年同期1.96个百分点。根据海关统计2019年1-6月进口总额246.6亿美元,出口总额150.9亿美元。进出口逆差达95.7亿美元,比去年同期下降13%。

数据分析

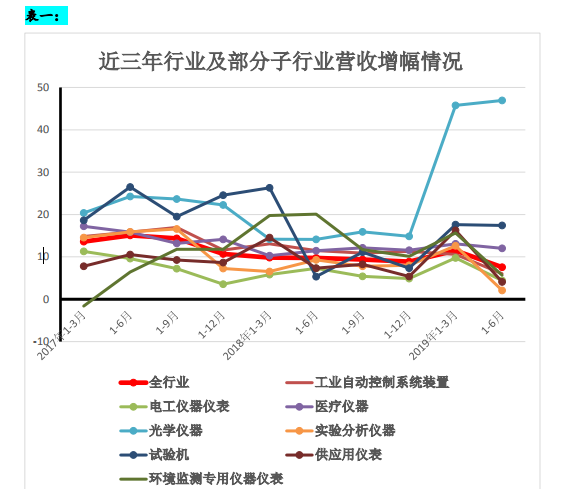

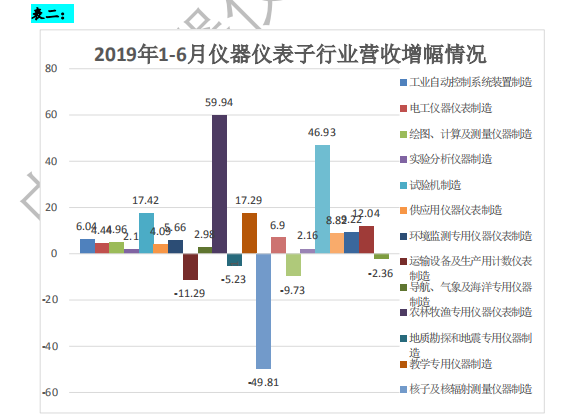

1、营收。营收同比两位数增长的分行业主要有:光学仪器、试验机、医疗仪器;教学仪器、农林牧渔专用仪器、衡器、其他仪器仪表等分行业体量小,虽增幅较大,但拉动作用不大。而运输设备用仪表(汽车仪表)、核仪器、其他专用仪器、地质仪器制造营收负增长,汽车仪表、核仪器甚至出现两位数下降;尤其是自动化仪表行业营收增幅低于全行业增幅1.5个百分点,由于其在行业营收中占比超过1/3,对行业的影响很大。

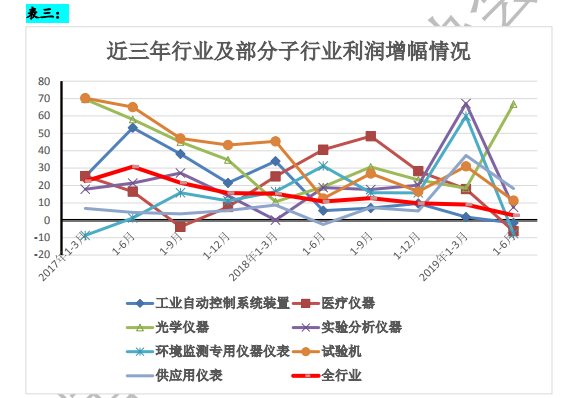

2、利润。利润总额增幅低于营收增幅4.7个百分点,其中:光学仪器利润增幅高于营收增幅20多个百分点,衡器、地质仪器、供应用仪表的利润增幅亦远高于营收增幅,实验分析利润增幅基本稳定;而医疗仪器、汽车仪表、环境监测等几个分行业利润增幅远低于营收增幅,自动化仪表行业的利润增幅仅为-1.58%;行业增产不增收或增收不增利的情况加剧,盈利能力提升压力很大。

3、进出口。进出口逆差较大的主要集中在实验分析仪器(近31亿美元)、光学仪器(18.4亿美元)、工业自动化控制系统及装置(16亿美元)、医疗仪器(约12亿美元)、电子测量(近9亿美元)、其他仪器仪表(约21亿美元);全行业仅供应用仪表(5.8亿美元)、衡器(5.9亿美元)、绘图仪器(3.5亿美元)三个子行业为顺差。说明国外企业在高技术领域和中高端产品优势明显、本土企业在传统产业应用和中低端产品具备较强竞争力的格局还没有根本改变。

4、应收账款。仪器仪表大行业应收账款占营收比重为65.58%,占流动资产比重为36.41%,其中5个分行业应收账款占流动资产比重超过40%;大行业数据显示,利息同比大幅度增加的子行业,与应收账款指标偏高有直接对应关系。应收账款偏高,既有行业运营周期性因素,更多的还是受市场各种环境的影响,如整体资金面偏紧、合同执行不确定性加大、合同质量不高等因素。对此问题,行业企业应予充分重视并做好相关准备。

以上只是对部分行业数据的简单分析,由于真正与行业运行质量、发展的可持续性相关的数据(如在手合同、新增合同、经营性现金流、固定资产变动情况等)不全,行业实际运行过程中深层次的问题我们还无法全面把握;个别子行业经济指标(如试验仪器)与大部分业内企业的实际状况相差较大,还需行业企业结合自身情况进行独立的分析和评判。

行业运行特点与突出问题

1、市场环境的不确定性影响大,行业运营波动加剧。在国际政治经济形势复杂多变,国内经济下行压力持续未减,经济增速稳步放缓的大环境下,大部分行业主要服务领域新增投资趋缓,需求增长势头疲弱,已签订合同执行变数加大,订单交付忙闲不均的情况普遍,企业生产组织难度加大。

2、在整体市场需求偏弱的情况下,也有局部性市场亮点。如建材行业运行平稳,价格回升,经济效益显著增长,市场机会加多;安全意识和管理要求全面提升,面向石油、化工、制药、冶金、电力、矿山等行业及工业园区的安全检测仪表以及控制系统、智慧安全系统解决方案需求持续旺盛;水务产业智能化步伐加大,物联网IOT技术应用得到快速提升,智能水表火爆、智慧水务系统前景看好;与产品质量、可靠性相关的细分行业环境试验箱、振动试验台等产品和检测业务快速增长;环保检测、治理、治理效果评估全方位的加强,对仪器仪表的需求快速提升;为降低人工成本、产品质量受人为因素干扰的影响,自动化加工、装配和检测设备受青睐,离散自动化需求持续增长;国防、军工装备自主、可控形成新需求等。

3、行业营收增速下行,利润负增长,进出口逆差持续保持高位运行,行业结构性矛盾愈显突出。行业低端产能严重过剩,大部分行业企业深陷低水平、同质化竞争的红海市场,虽然低价竞争让企业苦不堪言,但价格策略基本上仍是每个企业的必选项;行业高水平科研成果不多,大部分中高端产品自主开发能力和工艺保障条件严重不足,中高端市场被国外产品把持的情况依旧。

4、国民经济深化供给侧改革,特别是重点服务领域的转型升级要求,助推行业产业升级、结构调整。如在冶金领域的国家钢铁行业产能置换,钢铁行业升级改造;电力领域的国内传统电力市场新建项目及环保升级改造需求,拓展垃圾发电等清洁能源市场;石化行业深度结构性调整,解决结构性过剩问题,推进石化行业绿色发展等都对行业企业提出了许多新的要求,顺应趋势、适者生存成为行业的普遍共识。

5、行业企业管理精细化能力普遍不足。大部分行业企业的生产组织方式依然处于落后、粗放状态,对不同管理水平的企业而言,在增强制造过程数字化、自动化水平和推进智能制造新模式、信息化与柔性化生产方式、生产现场“5S”管理、精益生产以及 ERP 管理等方面都还有很大的加强和完善的空间;目前还难以通过制造能力、生产效率的优化,产品质量和标准化程度的提升,消减因环保风暴、贸易争端、汇率变动,人力成本、原材料价格、行业议价能力和话语权等因素对赢利能力的影响。

6、新的商业模式问题凸显,对行业的运行指标产生一定影响。行业企业基本上都不再承接 PPP 项目,对 EPC 项目也非常谨慎;检维修业务和环境监测运维法律风险的问题突出;第三方检测竞争加剧,已成为红海市场;并购重组业绩持续性、人才队伍和管理能力以及企业文化融合难度较大,商誉减值与资产减值对部分上市企业经营形成巨大压力。

相关建议

1、对经济下行的压力和市场的不确定性,要有充分的思想准备和积极的应对措施。今后一段时期内,经济增长中低速运行、国际贸易争端影响持续的情况可能成为常态,整体市场需求低迷和行业产能结构性过剩的格局难以出现根本改变。面对不可控因素,我们只能更多聚焦于自身,回归本质,抛弃浮躁、急功近利思维,遵循产业发展规律,扎硬寨,打呆战,真正把自己的事情办好。

2、既要对中国经济有很大的韧性、各种政策措施将力保国民经济在合理区间运行的大趋势充满信心;也要充分认识和理解调结构、转方式、高质量发展对行业的现实要求和压力。用传统的思维方式靠熬、靠等没有前途,主动迎接挑战,求新、求变才会有出路和机会。

3、深挖存量市场、开拓增量市场。中国经济领域的巨大体量,各服务领域客户产业调整、技术改造、环保达标及备品备件服务等多样化需求以及由此延伸的市场机会,是行业生存和发展的重要基础,也是行业企业的兵家必争之地。而以重大科研、生命科学、生物制药、智能制造、新能源、新材料等行业中高端应用市场和潜力巨大的海外市场,则是行业亟待开拓的增量市场,也是行业做大做强的核心市场资源。短时间看,对大多数行业企业而言,聚焦存量、布局增量仍是切实可行的市场策略。

4、进一步加大科技研发能力,提高自主开发能力。以掌握核心技术为目的,保持研发投入的强度和持续性,把核心工艺技术研发摆在和产品开发同样重要的位置对待;通过引进技术、对外合作获取核心技术的方式日益困难,应积极开展新的来源渠道和路径;关注工业互联网和信息安全、能源物联网(泛在能源物联网)、状态监测和远程诊断、工业大数据分析、人工智能、边缘计算等行业相关热点技术及相应的市场机会和应用前景。

5、其他方面:行业和市场资源逐步向优势企业集中,同行业企业分化在所难免;以包容、开放的心态开展行业(跨界)合作,谋取资源共享、互利共赢成为必然。控制投资冲动,审慎扩张;严把合同质量、用户信誉,加强现金流管理,保障资金链安全。采取积极措施,应对人民币走势大幅波动。