假如本土机器人江湖召开一次武林大会,盟主之位通常都会被推举由沈阳新松机器人公司上座。

原因无他:德高望重。

这家公司甚至连在A股上市的股票简称,就是“机器人”。

1

新松机器人,生来带有高贵血统。

它的名字,源于纪念“中国机器人之父”蒋新松院士,蒋院士是沈阳中科院自动化研究所所长,国家863自动化领域首席科学家。

新松是在中科院沈阳自动化研究所孵化出来的,目前该所仍然是公司大股东,持股比例占25.27%。

显然,这是一家含着金汤匙出生,自带光环无数的公司。

以先驱的身份傲立潮头:

1987年,研制成功首台自动导引车(AGV)——移动式作业机器人“先锋一号”,这也是现在各种无人搬运车、自动物流车的前身;

1992年,自主研制的自动导引车首次应用于汽车总装线并出口韩国;

1994年开始,开展了200余项机器人应用工程,在与国外激烈的市场竞争中曾经占据了很大的市场份额。

1997年,自主开发的第一条机器人冲压自动化线投入使用;

2009年研制成功中国第一台真空洁净机器人;

……

这里着重提一下真空机器人。

真空机器人应用于半导体工业,技术难度非常大,而且国外对中国进口严加审查,属于禁运产品目录。

它一度成为制约了本土半导体装备研发进度和整机产品竞争力的关键部件。

新松率先打破国外企业在国内洁净机器人市场的垄断格局,是国内唯一洁净机器人供应商,拥有国内洁净机器人市场50%以上份额。

在新松的财报中,也用了大量的篇幅来证明公司的实力——

上半年,新松双臂机器人实现产品定型,具备牵引示教、碰撞检测、末端视觉引导、用户深度二次开发等功能,实现小批量销售,其产品在2017中国机器人展荣获最佳工业机器人奖;

洁净机器人销售数量大幅增长,新产品绝对码盘真空直驱机械手进入客户应用阶段,有望成为新的核心产品,真空大负载机械手打破国外垄断;

针对航空、模具、医疗及修复等领域,系统开发3D打印创新技术;

可以说,在一些特殊领域,新松是无愧于自己“机器人”三个字,也无愧于武林盟主的桂冠的。

但是,打开新松的财务报表,一串连年下滑的数据却让投资者疑窦丛生:

从2011年开始,新松的营收增速开始下滑,2015年实现营业收入16.9亿元,营收同比增长仅10.62%;

更令人大失所望的是利润增速,2015扣非净利润2.35亿元,同比下降9.06%。

这个数据甚至让人绝望,要知道过去五年中国机器人市场保持了高速发展,年复合增长率超过30%。

在一片欣欣向荣之下,整个行业享受着制造业升级的巨大红利,好似顺水行舟,一日千里。

但作为行业盟主的新松,却似乎正在失去他的光辉,问题出在了哪里?

2

2015年,新松的业绩已是疲态尽显,但是市场狂热的投机氛围下,仍将他的市值炒到了千亿元级别。

这个数字已经超越了四大机器人家族中的安川和库卡,全球行业排名前三,仅次于ABB和发那科。

要知道,那一年千亿市值的新松,利润仅仅2.35亿元,并且同比是萎缩的。

真乃人有多大胆,地有多高产。

当然,投机市场中的人们是管不了那么多,也不会去细细分辨这些投资逻辑的。

今天,相比起牛市巅峰,新松的市值已削去了三分之二。

我们需要冷静下来,细细想一想,新松的一副好牌到底是怎么打烂了的?

若说优势,新松真是三天三夜也数不完:

背景和人才,作为中科院的亲儿子,绝对奶水充足,不用担心;

技术和底蕴,作为最早做出AGV机器人的先驱,积累自然也是没话说的。

政策支持,作为“中国制造2025”的头号关怀对象,资金自然也是不缺的。

从财报数据可以看到,2012年到2016年,新松收到的政府财政补贴从9700万上升至1.67亿元。

2016年,新松收到的政府补贴甚至占当年上市公司净利润的40%。

真是羡煞旁人。

那么问题,究竟出在哪里呢?

我们首先看研发投入。

近年来,新松的研发营收占比大致徘徊在3% - 5%之间。

一斑可以窥全豹。

在一个科技驱动型行业,投入巨大资金的研发不一定能获得成功,但百舸争流,当别人都在努力的时候,你却在游花园,结局可想而知。

作为同行,汇川技术每年的研发营收比是10%,埃斯顿是8%,没事拉出来比一比就知道,谁对技术制高点更有强烈的企图心。

这就是为什么,当近年那些雄心勃勃的本土机器人公司都在往上游技术全力以赴的时候,新松却只能原地踏步。

原地踏步,在一个技术更新以“日”计的行业,其实就是退步。

当你上不去的时候,你就只能在中下游里觅食,而中游机器人本体的门槛是很低的,竞争者越来越多。

在这种竞争环境下,可以想象到的就是,终端产品互相杀价,报价越来越低,但上游稀缺零部件的价格却因为需求旺盛,又供应不足,越来越贵。

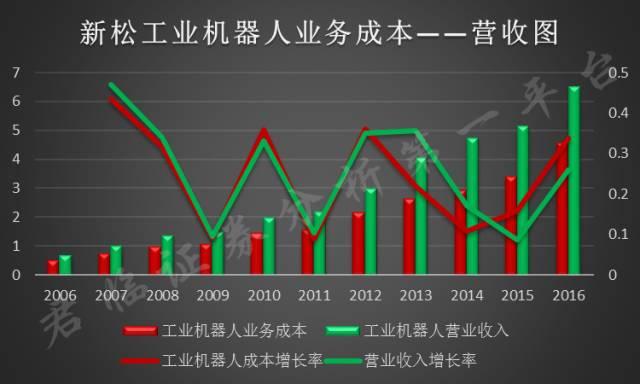

于是就出现了新松的业务成本与营收之间的比例图:

营业成本比营收上涨的更快,虽然收入规模更大了,但是在每一台机器上能够挣到的钱却是越来越少了。

反映在盈利能力上,就是新松的毛利率从2014年的37.89%,下降到2015年的33.74%,至2016年仅剩下29.69%。

节节下滑。

这是典型缺乏核心技术的特征。

3

新松的命运咽喉,已被上游零部件的涨价紧紧的扼住了,如果不能获得突破,未来的日子将会越来越难过。

从成本上来讲,目前一个机器人的成本构成,大约35%是减速器,20%是伺服电机,15%是控制系统,本体加工的价值只占15%左右,其他的部分主要就是集成应用。

最重要的是减速器,这块目前全球75%的市场被日本的哈默纳科和纳博控制。

在减速器中,最精密的又属RV减速器,RV减速器本来只是纳博生产的减速器中的一个型号,但是由于纳博生产RV减速器太过优秀,约占60%的份额。

所以现在,业内都把减速器称为RV减速器。

新松的高端减速器全部依赖进口,而且伺服电机与驱动器也主要靠进口,因为不能生产,只好任人宰割。

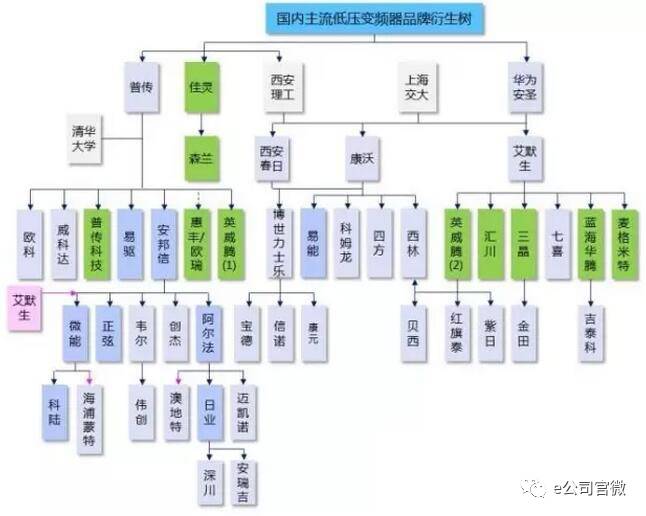

近来,一些本土企业已经向这个领域艰难进发,以下是部分上市公司在减速器方面的布局:

上面这个表告诉我们——

上海机电(600835)已经和日本纳博成立了合资公司,就跟汽车行业里面的合资公司一样,无非是外资希望通过本土公司的渠道优势,进一步掌控国内市场而已。

技术输出是不指望的。

巨轮股份2010年即宣布进行RV减速器的研发工作,2013年又投入10亿进入工业机器人领域,2015年宣布RV减速器获得国家专利。

但这个公司的主营业务是做轮胎模具的,从研发投入规模和研发人员数量来看,都不足以支撑业界尖端技术的开发能力。

也因此,市场效果方面一直是雷声大、雨点小,销量成谜,或许本来也就是想凑凑热闹,领点补贴而已。

相比而言,秦川机床和双环传动一直把减速器作为战略目标,在年报中也把它们作为战略目标之一。

2013年,秦川机床宣布募投9万套工业机器人关节减速器技术项目。

很快,这个项目就被列为国家重大科技专项课题,中央每年都下拨了巨额财政资金补贴。

今年7月10,李博士去秦川机床考察,嘱托要造真正的中国机器人,可见高层殷切期待。

可是,3年过去了。

在2016年的年报中,9万套工业机器人关节减速器改造项目完成进度,仅有60%。

目前披露产能500台/月。

按这进度,项目大功告成之日,该到2020年了吧。

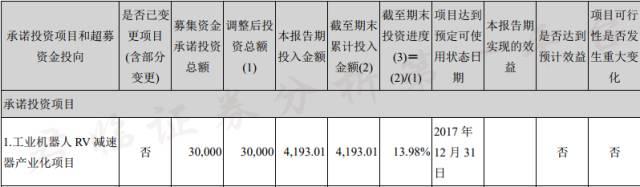

另一家,双环传动,2015年也募集了3亿元投入RV减速器。

目前项目进度,只有13.98%。

路漫漫其修远兮。